草甘膦價(jià)格分析及展望

發(fā)布時(shí)間:2025-08-01

來源:中農(nóng)縱橫

作者:吳江

瀏覽次數(shù):4669

中農(nóng)縱橫

2025-08-01

4669

4669

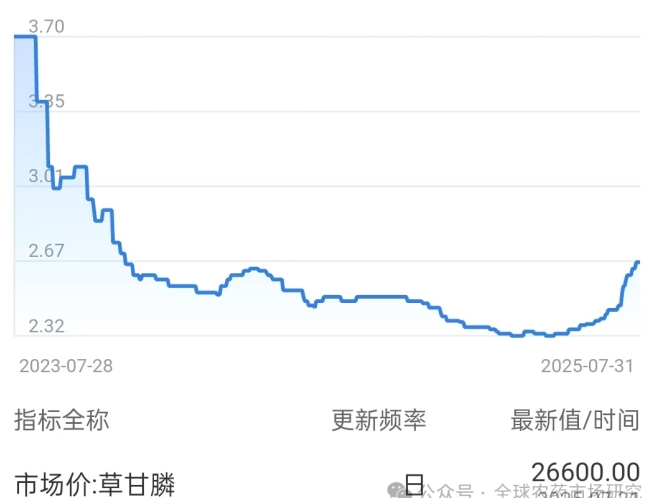

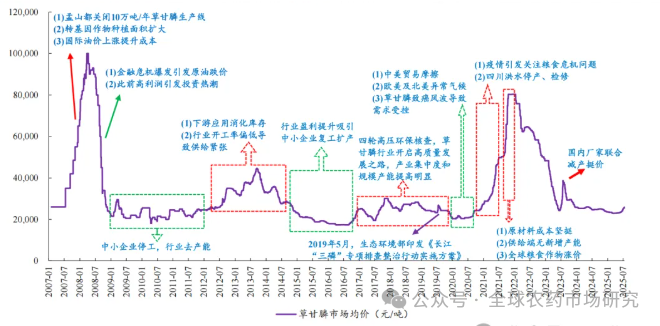

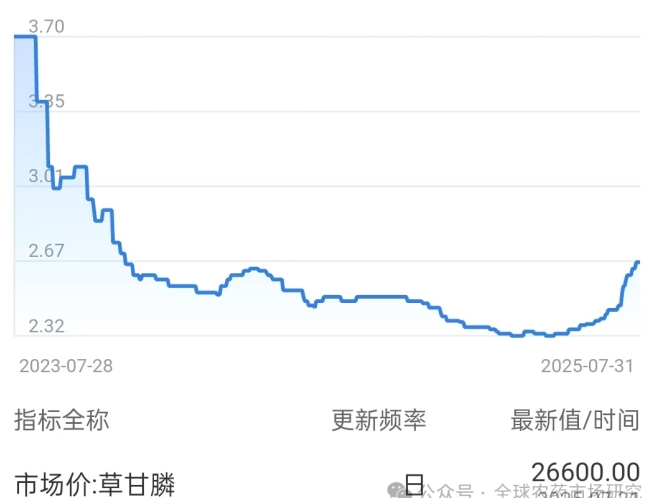

2025年以來,農(nóng)藥市場迎來結(jié)構(gòu)性行情,長期低迷的草甘膦呈逆襲反彈。據(jù)中農(nóng)縱橫最新數(shù)據(jù)顯示,截至7月31日,草甘膦原藥價(jià)格達(dá)2.66萬元/噸,較5月低點(diǎn)上漲15.2%,同比上漲6.4%;行業(yè)毛利率由負(fù)轉(zhuǎn)正至3.82%,單噸毛利近1,000元,生產(chǎn)企業(yè)終于擺脫虧損困局。中農(nóng)立華原藥監(jiān)測顯示,目前草甘膦出口訂單排單交付,成交價(jià)持續(xù)上移。

圖1 截至2025年7月31日國內(nèi)草甘膦原藥價(jià)格走勢(單位:萬元/噸)

作為全球第一大除草劑,草甘膦此輪漲價(jià)的核心邏輯在于“供需共振”:需求端內(nèi)外需同步爆發(fā),供給端則因產(chǎn)能收縮形成緊平衡。

供給端:庫存低位+主動(dòng)限產(chǎn),價(jià)格獲強(qiáng)支撐

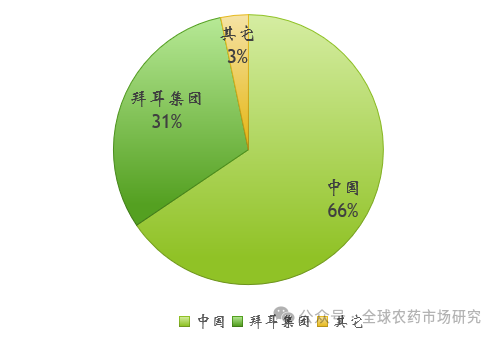

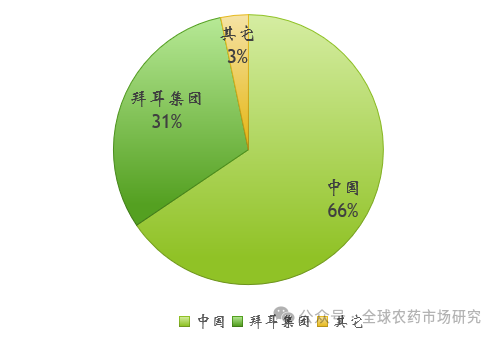

供給端:目前全球草甘膦產(chǎn)能約120萬噸/年,其中海外孟山都38萬噸/年(占比31.4%)、中國產(chǎn)能81萬噸/年(占比66%),美國阿寶及印度企業(yè),合計(jì)產(chǎn)能不足5萬噸。

國內(nèi)產(chǎn)能主要集中在興發(fā)集團(tuán)、福華化學(xué)、新安股份、江山股份等公司,全球前四大企業(yè)CR4產(chǎn)能占比70.7%,行業(yè)產(chǎn)能集中度較高。國內(nèi)已將新建草甘膦生產(chǎn)裝置列為限制類項(xiàng)目,預(yù)計(jì)未來草甘膦新增產(chǎn)能有限。

圖2 2025全球草甘膦全球有效產(chǎn)能分布

盡管全球草甘膦產(chǎn)能總體過剩,但2025年供給端呈現(xiàn)“階段性緊張”。

(1)原料成本攀升:甘氨酸、黃磷等原料受環(huán)保限產(chǎn)、水電供應(yīng)波動(dòng)影響價(jià)格大漲,中小產(chǎn)能因虧損被迫停車,行業(yè)開工率持續(xù)走低。

(2)庫存見底+限量發(fā)貨:行業(yè)庫存降至低位,疊加孟山都停產(chǎn)傳聞擾動(dòng),頭部企業(yè)(如興發(fā)集團(tuán)、新安股份)主動(dòng)“限量發(fā)貨”,部分企業(yè)甚至?xí)和?月接單,市場惜售情緒濃厚。

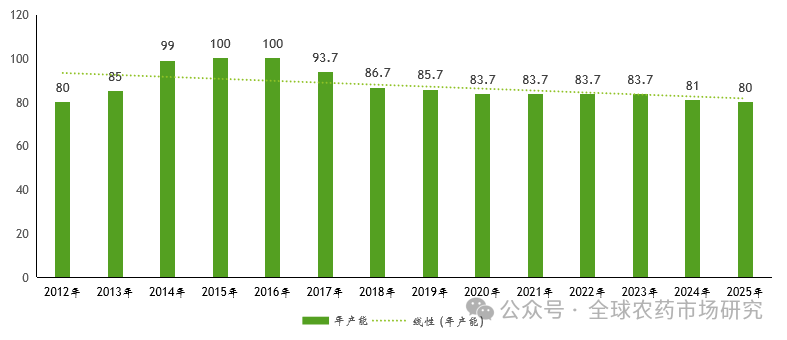

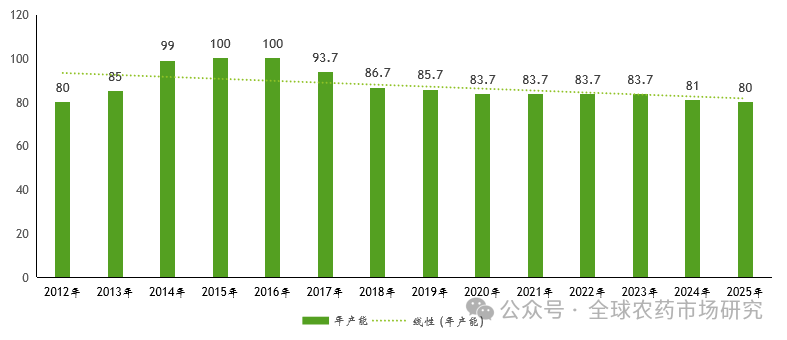

(3)短期總產(chǎn)能穩(wěn)定,長期產(chǎn)能增長,企業(yè)產(chǎn)能趨于集中。

2014年以來,新增產(chǎn)能加大行業(yè)供應(yīng)過剩的壓力,加上2016年國內(nèi)供給側(cè)改革的推動(dòng)堆疊嚴(yán)厲的環(huán)保督察行動(dòng),行業(yè)部分中小落后產(chǎn)能持續(xù)退出,2018—2025年,草甘膦已經(jīng)沒有新增產(chǎn)能,到2025年,中國草甘膦有效產(chǎn)能穩(wěn)定在80萬噸左右,國內(nèi)政策限制新增產(chǎn)能的增長,行業(yè)擴(kuò)產(chǎn)以技改為主。但長期產(chǎn)能有著增長的趨勢,如和邦生物計(jì)劃在印尼擴(kuò)建20萬噸/年產(chǎn)能,江山股份貴州項(xiàng)目預(yù)計(jì)2025年底前試生產(chǎn)(5萬噸),建成后公司草甘膦總產(chǎn)能為12萬噸。

圖3 2012—2025我國草甘膦原藥產(chǎn)能變化情況(萬噸)

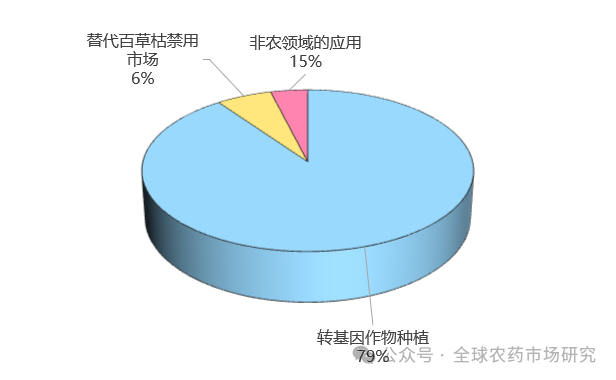

需求端:內(nèi)外需雙輪驅(qū)動(dòng)

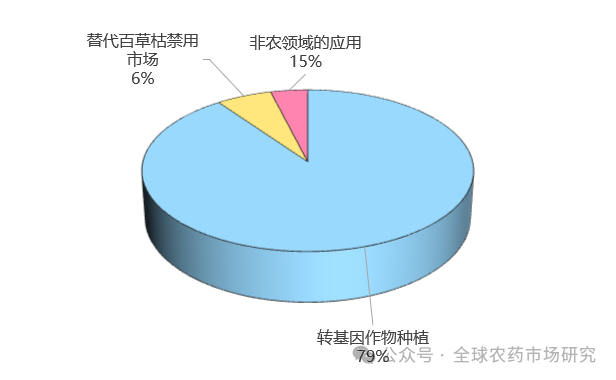

草甘膦需求中70%依賴出口(巴西、阿根廷、美國為主),30%為國內(nèi)農(nóng)業(yè)用藥。此輪需求爆發(fā)來自兩大市場同步拉動(dòng):

國內(nèi)市場:夏季農(nóng)田除草需求上升,下游制劑廠商備貨積極性增強(qiáng),詢單量環(huán)比顯著提升。

國際市場:5月起南美、東南亞進(jìn)入用藥旺季,巴西、阿根廷采購需求集中釋放,我國草甘膦出口量激增,價(jià)格被強(qiáng)勢推高。業(yè)內(nèi)人士透露,部分企業(yè)訂單已排滿,短期供需缺口仍存。

圖4 全球草甘膦消化的領(lǐng)域及構(gòu)成

龍頭企業(yè)迎盈利拐點(diǎn)

去年至今年一季度,受價(jià)格低迷拖累,興發(fā)集團(tuán)、和邦生物等龍頭企業(yè)草甘膦業(yè)務(wù)均陷虧損。隨著價(jià)格回暖,行業(yè)利潤進(jìn)入修復(fù)通道:

興發(fā)集團(tuán)表示,草甘膦價(jià)格每上漲1,000元/噸,預(yù)計(jì)年利潤增厚約2億元。

新安股份、江山股份、揚(yáng)農(nóng)化工等企業(yè)業(yè)績彈性同樣顯著,行業(yè)盈利周期重啟。

后市展望:高位震蕩,關(guān)注三大變量

當(dāng)前2.6萬元/噸的價(jià)格能否持續(xù)?市場觀點(diǎn)分化:

短期:南美旺季未結(jié)束+國內(nèi)補(bǔ)庫需求支撐,價(jià)格或維持高位震蕩。

中期:需警惕海外種植季結(jié)束后需求回落,以及新增產(chǎn)能釋放壓力。

長期:轉(zhuǎn)基因作物推廣進(jìn)度與產(chǎn)能博弈將成為關(guān)鍵因素。

行業(yè)提示:重點(diǎn)關(guān)注南美采購節(jié)奏、國內(nèi)甘氨酸開工率及轉(zhuǎn)基因政策動(dòng)向,這些變量將決定草甘膦價(jià)格是“再?zèng)_新高”還是“溫和回調(diào)”。

草甘膦市場正迎來供需共振驅(qū)動(dòng)的階段性回暖,價(jià)格從底部反彈至2.66萬元/噸,行業(yè)盈利由負(fù)轉(zhuǎn)正。短期來看,南美旺季需求疊加國內(nèi)備貨周期形成有力支撐,供給端則受原料成本壓力及低庫存制約,共同推動(dòng)價(jià)格上行。但從中長期觀察,全球產(chǎn)能過剩的基本面未改,轉(zhuǎn)基因推廣進(jìn)度與環(huán)保政策將成為影響行業(yè)走向的關(guān)鍵變量。當(dāng)前行情更多是市場對供需錯(cuò)配的修正,企業(yè)需在把握盈利窗口的同時(shí),警惕后續(xù)產(chǎn)能釋放帶來的回調(diào)風(fēng)險(xiǎn),保持審慎經(jīng)營策略以應(yīng)對行業(yè)周期性波動(dòng)。

驅(qū)動(dòng)草甘膦市場發(fā)展的核心因素

(1)優(yōu)秀的產(chǎn)品性質(zhì):草甘膦屬于廣譜性非選擇性的除草劑,對100多種一年生雜草以及60多種多年生雜草有效。從1972年上市至上個(gè)世紀(jì)90年代中期,市場持續(xù)發(fā)展,第一峰值可達(dá)10多億美元。

(2)耐除草劑(HT)技術(shù)的飛躍發(fā)展:1996年以后,孟山都的(Xtend,耐草甘膦、麥草畏)、2,4-滴(陶氏的Enlist)以及耐HPPD、PPO技術(shù)的開發(fā),美國相繼批準(zhǔn)了耐除草劑大豆、玉米、棉花和油菜的種植。隨著耐草甘膦轉(zhuǎn)基因作物的滲透和大面積推廣應(yīng)用,草甘膦的市場規(guī)模迅猛增長,目前市場規(guī)模達(dá)65億~76億美元,是轉(zhuǎn)基因推廣初期的5倍以上。

(3)草甘膦可接受的抗性雜草發(fā)展和雜草控制水平。

(4)中長期來看,伴隨轉(zhuǎn)基因作物種植面積增加及百草枯等禁用,草甘膦市場需求仍有增長空間。

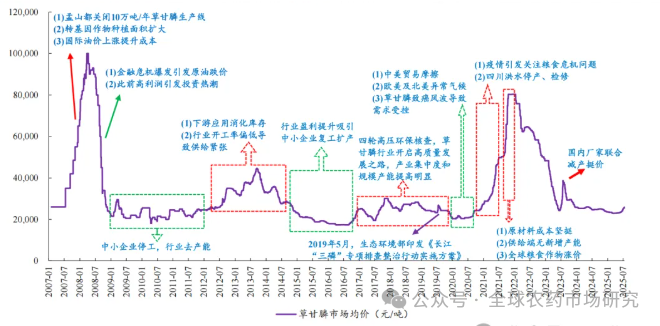

市場價(jià)格復(fù)盤及價(jià)格展望

21世紀(jì)以來,我國草甘膦價(jià)格經(jīng)歷了3個(gè)較為明顯的周期,分別出現(xiàn)在2007—2008年、2013—2014年和2021—2022年,每個(gè)周期驅(qū)動(dòng)因素不盡相同,但是供給側(cè)對價(jià)格影響權(quán)重更大。

2006年之前,全球草甘膦產(chǎn)能供應(yīng)不足。2006年,受颶風(fēng)影響,全球最大的草甘膦生產(chǎn)商孟山都公司(現(xiàn)屬拜耳)10萬噸生產(chǎn)線停產(chǎn),同時(shí)大豆、玉米等轉(zhuǎn)基因作物種植面積擴(kuò)大,加之國際油價(jià)大幅上漲提升成本,導(dǎo)致全球草甘膦供需矛盾加劇,價(jià)格一度推漲至10萬元/噸。2008年下半年起,金融危機(jī)引發(fā)原油跌價(jià),草甘膦原材料成本降低,加上此前草甘膦的高利潤引發(fā)投資熱潮,草甘膦價(jià)格開始下滑,至2008年底達(dá)到2.2萬元/噸。2009—2012年,中小企業(yè)迫于成本壓力普遍停工,草甘膦價(jià)格維持低位震蕩。2012年之后,伴隨下游應(yīng)用消化庫存,行業(yè)開工率偏低導(dǎo)致供給緊張,草甘膦價(jià)格震蕩上行,至2013年9月達(dá)到4.5萬元/噸;期間,2013年5月發(fā)布的《關(guān)于開展草甘膦(雙甘膦)生產(chǎn)企業(yè)環(huán)保核查工作的通知》(環(huán)辦〔2013〕57號)要求,到2015年底前,基本完成對草甘膦行業(yè)全面環(huán)保核查;而首批10家申請核查的草甘膦(雙甘膦)生產(chǎn)企業(yè)中,只有江南化工、江山股份、優(yōu)士化學(xué)和泰盛化工4家符合環(huán)保要求。之后,草甘膦利潤增長吸引中小企業(yè)復(fù)工、生產(chǎn)商擴(kuò)產(chǎn),2016年7月草甘膦市價(jià)順勢下滑至1.7萬元/噸。隨后,經(jīng)歷2015年以來的4輪高壓環(huán)保核查、督察以及安全檢查,我國開啟了草甘膦高質(zhì)量發(fā)展之路,產(chǎn)業(yè)集中度和規(guī)模產(chǎn)能提高明顯,政策效益明顯。

2019年,受中美貿(mào)易摩擦、歐美及北美異常氣候及草甘膦致癌風(fēng)波等諸多因素影響,全球草甘膦需求受挫,國內(nèi)草甘膦出口量價(jià)齊跌,期間“三磷”排查行動(dòng)導(dǎo)致草甘膦價(jià)格小幅反彈至2.5萬元/噸,隨后國內(nèi)草甘膦價(jià)格下跌。2020年下半年四川地區(qū)洪水導(dǎo)致草甘膦供應(yīng)緊張,2021年以來原材料價(jià)格上漲,草甘膦價(jià)格開啟上行通道。2020年8月,四川水災(zāi)導(dǎo)致草甘膦行業(yè)廠家停產(chǎn),加上供應(yīng)商檢修,供給端出現(xiàn)較大缺口,疊加9月份南半球春耕需求旺盛,草甘膦價(jià)格逐漸攀升,加上2021年以來化工原材料黃磷、醋酸等價(jià)格上漲的推動(dòng),2022年初俄烏沖突帶動(dòng)全球糧食價(jià)格上漲,草甘膦等農(nóng)藥化肥價(jià)格加速上漲,到2022年1月草甘膦(95%原粉)市場均價(jià)8.03萬元/噸。2022—2024年,2022年開始,伴隨草甘膦供需、成本逐步恢復(fù)正常,草甘膦價(jià)格震蕩回落至2023年6月的2.4萬元/噸,2023年6~7月,受原料黃磷價(jià)格上漲導(dǎo)致成本面支撐增強(qiáng),行業(yè)持續(xù)低負(fù)荷生產(chǎn)導(dǎo)致庫存有效消化,國內(nèi)貨源供需趨緊,疊加草甘膦三季度海外銷售旺季預(yù)期等因素影響,7月底草甘膦市場價(jià)格上漲至3.8萬元/噸左右。此后草甘膦價(jià)格再次回落。

2022年下半年以來,隨著草甘膦主要廠商產(chǎn)量的逐步恢復(fù),海外終端市場消化前期庫存導(dǎo)致采購需求減少,草甘膦價(jià)格開始步入下行周期。2025年5月以來,主流企業(yè)排單充足,行業(yè)庫存持續(xù)下降,供應(yīng)端保持挺價(jià)態(tài)度,新單成交價(jià)格持續(xù)上漲。

目前,草甘膦原藥價(jià)格達(dá)2.66萬元/噸,今年后期草甘膦原藥價(jià)格將呈現(xiàn)“先漲再回調(diào)”的態(tài)勢,反彈高點(diǎn)預(yù)計(jì)在9~10月份,短期價(jià)格看到2.8萬~3.0萬元/噸。

圖5 草甘膦價(jià)格復(fù)盤及展望

.png)